家を買うためには、ローンを組む必要があります。

念願のマイホームですが、金利はなるべくおさえたいと考える方も多いのではないでしょうか?

しかし、多くの人は家のローン金利を下げる方法を知りません。

もちろん、必ず金利が下がることは保証できませんが、交渉次第で毎月支払う利息が少なくなる可能性があるならば、チャレンジしたいもの。

この記事では住宅のローン金利を下げる方法やコツを解説していきます。

最後までご覧頂き、マイホーム購入の参考にして頂ければ幸いです。

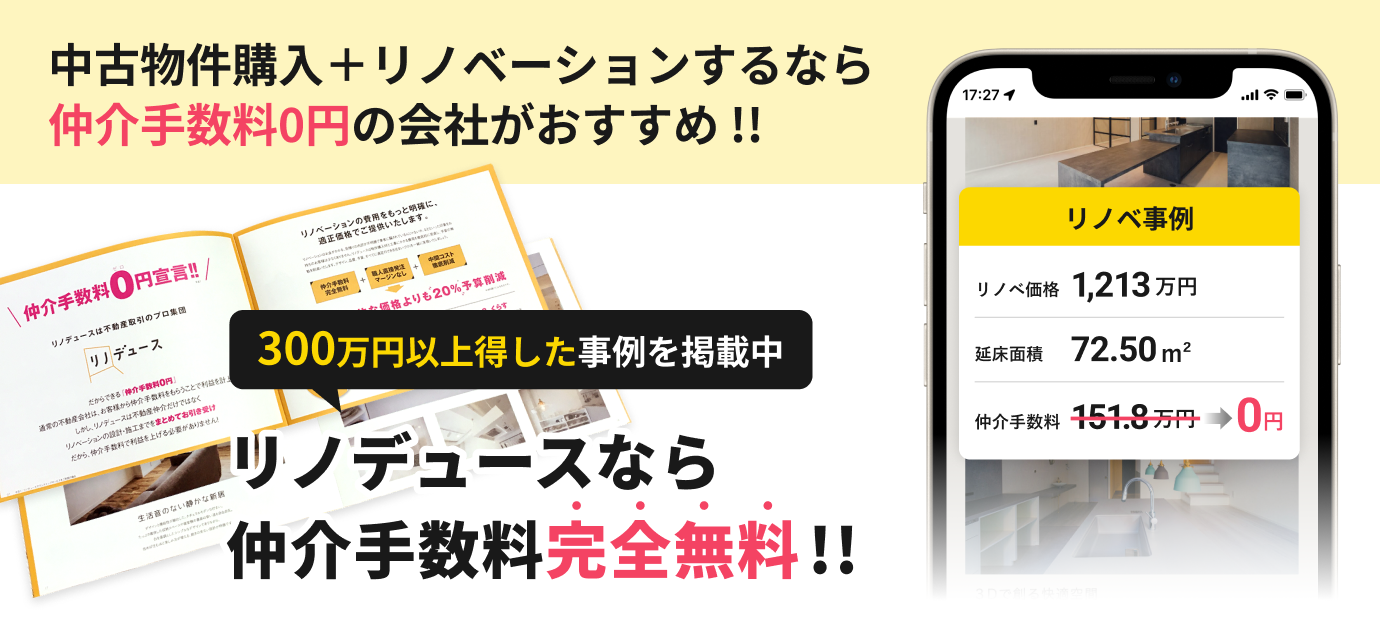

リノベーションとセット購入で

お得に理想の住まいを

実現しませんか?

- 今なら中古購入+リノベで仲介手数料0円!

- 完全オーダーメイドで理想の住まいを実現!

- 今なら中古購入+リノベで仲介手数料0円!

- 完全オーダーメイドで理想の住まいを実現!

住宅ローン金利を下げる方法は交渉にあり

住宅購入で利用するローンの利息は、下げる事ができる場合があります。

ここでは交渉について詳しく解説していきましょう。

◉ 金利引き下げの交渉ができない場合もある

◉ 金利引き下げには再審査が必要な場合もある

銀行で引き下げの交渉ができる

近年まで、家のローン金利の引き下げは基本的に難しいとされてきました。

しかし、現在はローンの借り換えをする人が増加しており、銀行や信用金庫では顧客の流出を防ぐため、金利の引き下げに応じているところが増えています。

ただし、すべての顧客がうまくいくわけではありません。

金利を引き下げられるかは担当者次第という事もあります。

また、最近では借り換えを検討している顧客を対象とした利率を下げたプランを打ち出している銀行もあります。

金利引き下げの交渉ができない場合もある

ほとんどの金融機関では金利の引き下げ交渉が可能ですが、フラット35の場合は例外となります。

フラット35は民間金融機関と「住宅金融支援機構」が協力して提供しているため、融資条件を個別に変更することはできません。

しかし、返済困難時には返済方法の変更が可能で以下のような救済策を取ることができます。

■|返済額を一定期間減額

■|ボーナス返済額の減額または、とりやめ

金利引き下げとは異なり、総返済額が減るわけではなく、利息負担は増えることがあります。

ただし、月々の返済が楽になるため、どうしても支払いが難しいということになりそうな場合はこのような対応策を取るのが良いでしょう。

金利引き下げには再審査が必要な場合もある

金利引き下げには再審査が必要で、交渉したからといって必ずしも金利が下がるわけではありません。

近年、住宅ローン金利は低く設定されており、それ以上の引き下げは金融機関にとって利益が減る可能性があります。

そのため、金利が下がるかどうかは実際に交渉してみなければわかりません。

住宅ローン金利の引き下げ交渉の具体的な方法

ここでは実際に利率を下げる方法を具体的に解説していきます。

銀行側と金利の交渉をしていくとは、どうしたらよいのか分からない人も多いはず。

上手な交渉は、事前準備やタイミングが大切です。

ぜひ参考にしてください。

◉ 優遇金利を目標に相談してみる

◉ 銀行の期末時期に相談する

◉ 金利の引き下げをストレートに伝える

他行で借り換えの仮審査を受けておく

住宅ローンの引き下げは、他行の仮の審査をうけて申請を通しておくなど、「借り換えを検討していますよ」という意思表示をしておくのがポイントです。

そのために、主なメガバンクとネット銀行、地方銀行の金利をまとめておきました。

それぞれの銀行の金利になります

参考にしてみて下さい。(※変動している場合があります)

【ネット銀行 金利一覧(2022年3月時点)】

| ネット銀行 | 変動金利 | 全期間固定金利(35年) |

|---|---|---|

| auじぶん銀行 | 0.310% | 1.490% |

| PayPay銀行 | 0.380% | 1.560% |

| 住信SBIネット銀行 | 0.410% | 1.590% |

| 新生銀行 | 0.450% | 1.350% |

| 楽天銀行 | 0.537% | なし |

| イオン銀行 | 0.520% | なし |

【地方銀行 金利一覧(2022年3月時点)】

| 地方銀行 | 変動金利 | 全期間固定金利(35年) |

|---|---|---|

| 横浜銀行 | 0.440% | 1.500% |

| 千葉銀行 | 0.625% | 1.960% |

| 京葉銀行 | 0.725% | 1.460% |

| 静岡銀行 | 0.625% | 1.300% |

| 常陽銀行 | 0.625% | なし |

【メガバンク(2022年3月時点)】

| メガバンク | 変動金利 | 全期間固定金利(35年) |

|---|---|---|

| みずほ銀行 | 0.375% | 1.170% |

| 三菱東京UFJ銀行 | 0.475% | 1.800% |

| 三井住友銀行 | 0.475% | 1.570% |

| りそな銀行 | 0.470% | 0.995% |

※変動金利:住宅ローンの借り入れ期間中、半年ごとに見直される金利。見直された金利はすぐに反映はされず、5年間は同じ金利に据え置き

※全期間固定金利:借り入れ申し込み、もしくは融資開始時点から完済までの金利が一定のもの

優遇金利を目標に相談してみる

金利には「基準金利」と「優遇金利」の2種類があります。

基準金利というのは、家のローンの利益とコストを考慮して決められた基準となるものです。

優遇金利とは、基準金利よりも一定の割合で利率が低くなっているものです。

各銀行で定めた条件を満たしている顧客が対象となります。

金利の引き下げは優遇金利を最終目標とするとよいです。

優遇金利はそれぞれの銀行で利率が異なっているので、事前に調べておくと役立ちます。

銀行の期末時期に相談する

金利の相談については、タイミングについても重要になります。

特に交渉がうまくいきやすいのは決算時期です。

銀行などでは期ごとに目標融資額を設定しています。

そのため期末に近づくと目標融資額を達成するために、融資を受けやすくなるといわれているのです。

一般的に銀行を含めた企業の決算時期は9月と3月です。

したがって、金利の交渉を狙うなら決算時期の9月と3月を狙うのがよいでしょう。

ただし必ずうまくいくというわけではありません。

前項までに述べた事前準備を怠りなく実行しましょう。

金利の引き下げをストレートに伝える

銀行窓口や融資担当者へ連絡する際は、金利引き下げに関しての要望をストレートに伝えましょう。

また、以下の具体的な材料も提示するのがおすすめです。

■|仮審査に通っていること

■|借り換え候補の銀行の利率が○○%低いこと

■|借り換えよりも引き下げが可能なら現行で継続したいこと

上記4つの内容を伝える事で相談がしやすくなるでしょう。

仮審査が通っている場合、証明できる資料も用意しておくと良いです。

相談内容はあくまで現行で継続をしたいという姿勢を忘れずにしてください。

リノベーションとセット購入で

お得に理想の住まいを

実現しませんか?

- 今なら中古購入+リノベで仲介手数料0円!

- 完全オーダーメイドで理想の住まいを実現!

- 今なら中古購入+リノベで仲介手数料0円!

- 完全オーダーメイドで理想の住まいを実現!

住宅ローンの金利引き下げがうまく成功するパターン

銀行との引き下げの相談がうまくいくパターンは以下のような場合が多いです。

◉ 借り入れ当時よりも収入が上がった

借り入れ銀行に預金がたくさんある

融資を受けているメインバンクに多額の預金を預けている人は、金利が有利になる事があります。

銀行などは、預金残高が多い顧客に対して返済能力が高いと見られ、信用が上がります。

借り入れ当時よりも収入が上がった

借り入れ当時より収入が上がっているなら、交渉がうまくいく確立が上がります。

年収アップは住宅ローンに対する返済能力の高さと比例します。

さらに融資を受けている銀行で、公共料金の支払いや給料の受け取りをしている人も交渉がしやすいです。

住宅ローン金利の引き下げ交渉時の注意点

ここまでで、住宅ローン金利を下げる方法に必要な準備や具体的なやり方などを解説してきました。

では次に、交渉に関する注意点について紹介していきます。

◉ 信用情報を良好に保つ

◉ 総返済額を試算してから決定する

金利は必ず下げられるわけではない

住宅ローンの利率は必ず下げられるものではありません。

また、利率を下げる際に手数料が発生する場合もあるので注意しましょう。

交渉に失敗しても問題はない!

もし、銀行側に金利を下げてもらう交渉に失敗しても、銀行の信頼関係については変わる事はありません。

交渉に関しての手数料が発生する事もないので安心してください。

また、交渉に失敗したら、実際に他行に借り換えを検討してみるのもおすすめです。

信用情報を良好に保つ

信用情報は、住宅ローンを含む各種ローンの審査において重要な要素です。

良好な信用情報を維持するためには、定期的にクレジットカードやローンの支払いを遅れずに行い、借入額を適切に管理することが大切です。

過去の未払いがある場合は、早めに解消し、利用可能なクレジット枠を過剰に使わないよう心掛けましょう。

定期的に信用情報を確認することもおすすめです。

総返済額を試算してから決定する

「当初◯年固定金利」のプランが提案された場合、契約前に総返済額を試算することが重要です。

固定金利のメリットとして、最初の数年間は返済額が安定しますが、その後金利が変動する場合があるため、長期的な返済額を計算しておくことで、損得を明確にできます。

具体的には、住宅ローンのシミュレーションを行い、返済総額を確認することで、無理のない返済計画を立てることができます。

注意点として、詳細なシミュレーションを行った後、実際に借入額や金利プランを選ぶ際は、再度しっかりと見直して決定しましょう。

これにより、予想外の金利上昇などのリスクを事前に察知することができます。

≫≫ 住宅ローン借入れ限度額の基準を解説!年収での目安金額もご紹介!

住宅ローン選びで失敗したくないならリノデュース

中古物件購入時のローン対応から、物件探し、リノベーションまで一貫してサポートしているリノデュースでは、住宅ローンの選択肢を提供しています。

また、プロフェッショナルなアドバイスを受けながら、最適なローンのプランを選ぶことができ、後悔のない家づくりをすることが可能です。

リノデュースの公式Webサイトでは、さらに詳しい情報や無料のセミナー動画も公開しています。

こちらから動画セミナーを視聴し、知識を深めることができます。

住宅ローン金利を下げるのに失敗した時の2つの対処法

金利引き下げに失敗した場合、次の2つの方法で対応できます。

それぞれの方法には利点と注意点があるため、状況に応じて適切な選択をすることが大切です。

2. 金融機関を変更せず金利タイプを変える

1. 金融機関を借り換える

借り換えを行うことで、金利を引き下げることが可能ですが、いくつかの費用がかかる点を考慮しなければなりません。

以下の費用を含めて、借り換えの効果を十分に試算することが重要です。

■|保証料

■|既存のローンが残っている場合、繰り上げ返済手数料

■|抵当権抹消と新たな設定登記費用

■|火災保険料

■|印紙税

■|その他の手数料

これらのコストを全て計算に入れ、借り換え後の返済額がどれだけ減少するかをしっかりと把握してから決断することが求められます。

≫≫ 初心者でも分かる住宅ローンの正しい選び方は?3種類の金利や審査について解説

2. 金融機関を変更せず金利タイプを変える

借り換えをせず、現在の金融機関で金利タイプを変更するだけでも、総返済額が減る可能性があります。

主な金利タイプは次の通りです。

■|変動金利:金利が市場の状況に応じて変動し、低金利の恩恵を受ける可能性があります。

金利タイプの変更は、借り換えに比べて手数料が発生しないため、低コストで実行可能です。

しかし、金利が上昇すると返済額が増えるリスクもあるため、慎重に検討する必要があります。

住宅ローンの金利交渉におけるまとめ

本記事では住宅ローンに関して詳しく解説してきました。

■|メインバンクに多額の預金がある場合

■|収入が増えている場合

■|引き下げには再審査が必要な場合がある

■|フラット35では金利引き下げができない

■|金融機関を変更せず金利タイプを変える: 借り換えをしなくても、金利タイプ(固定金利・変動金利)を変更することで総返済額が減る場合があります。手数料はかからないが、金利が上昇すると返済額が増えるリスクもあるため慎重に選択する必要があります。

うまくいくケースや注意点、失敗した際の対処法は上記の通りです。

住宅ローンはローンを組む企業やご自身の状況によって大きく左右されます。

本記事で紹介したポイントを押さえて、無理のないローンを組めるようにしましょう。