「中古住宅ってローンは組めるのかな」

「ローン審査が厳しいって本当?」

「審査がとらないことってあるかな」

この記事では、上記のような疑問や悩みを解決するために役立つ内容になっています。

結論からいえば、中古住宅でもローンは組めます。しかし、新築と比べて物件によっては希望額を融資してもらえないことがあります。

どんな物件が審査が通りやすいかなどのポイントを把握しておきましょう。

最後までご覧頂くことで、住宅ローンに対する理解度が深まります。

ぜひ参考にしていただければ幸いです。

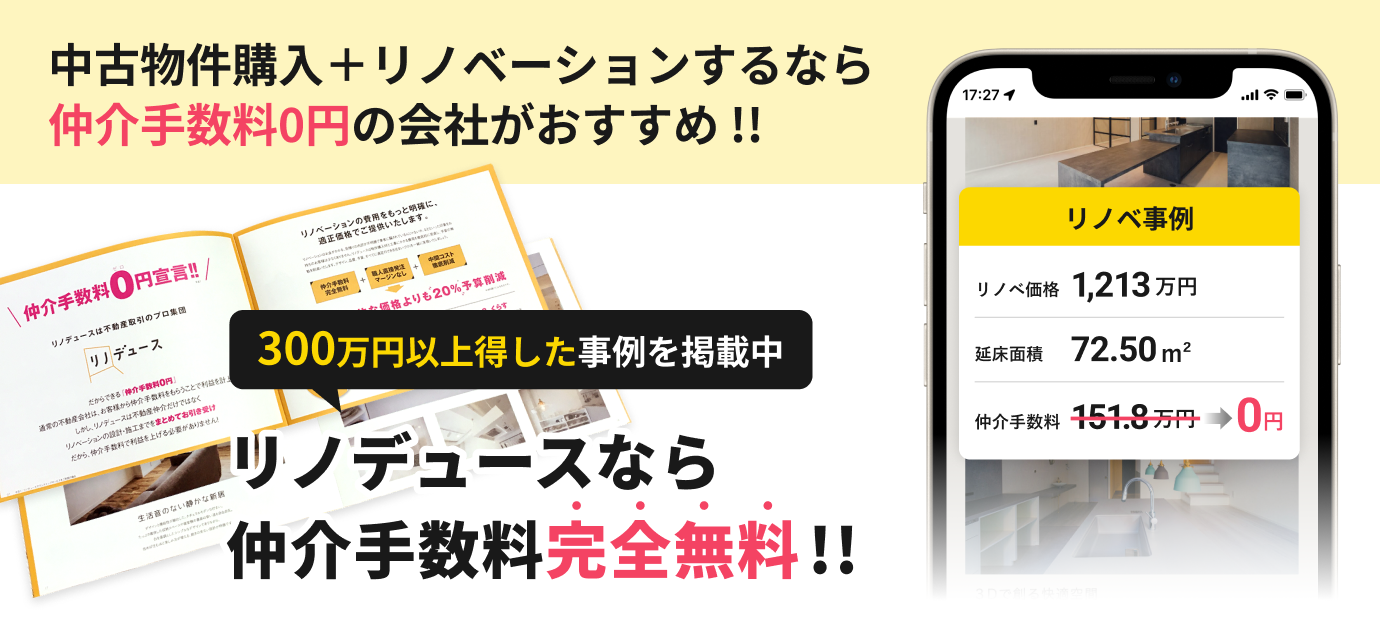

リノベーションとセット購入で

お得に理想の住まいを

実現しませんか?

- 今なら中古購入+リノベで仲介手数料0円!

- 完全オーダーメイドで理想の住まいを実現!

- 今なら中古購入+リノベで仲介手数料0円!

- 完全オーダーメイドで理想の住まいを実現!

中古住宅でも住宅ローンは組める

中古住宅は新築同様、ローンが組めます。ただし、中古住宅は築年数や経年劣化によって、建物の価値が減少しているため、新築住宅よりも借入額が少なくなってしまいます。

住宅ローンの借入額は、担保評価額によって決まります。担保評価額とは、住宅の価値を評価した金額のことです。

中古住宅の担保評価額は、新築住宅よりも低くなる傾向があります。

そのため、中古住宅を購入する際には、住宅ローンの借入額がいくらになるのか、事前に確認しておくことが大切です。

◉ 中古住宅ローンの制限内容

中古と新築の住宅ローンの審査の違い

| 項目 | 中古住宅 | 新築住宅 |

|---|---|---|

| 担保評価額 | 低め | 高め |

| 審査の難易度 | 高め | 低め |

| 審査のポイント | 担保評価額、年収、勤続年数、他社借入状況など | 担保評価額、年収、勤続年数、他社借入状況など |

中古住宅の担保評価額は、新築住宅よりも低くなる傾向があります。

そのため、中古住宅を購入する際には、住宅ローンの借入額が少なくなってしまう可能性があります。

また、中古住宅は築年数や経年劣化によって、建物の状態が悪くなっている可能性も高いです。

そのため、中古住宅の住宅ローンの審査では、物件の状態も重要なポイントとなります。

物件の状態が悪いと、住宅ローンの返済が滞った場合に、担保物件の売却による回収が難しくなる可能性があるからです。

そのため、中古住宅の住宅ローンを利用する際には、物件の状態が良好であることが求められます。

中古住宅ローンの制限内容

中古住宅ローンには、新築住宅ローンとは異なるいくつかの制限があります。その中でも、借入金額と返済期間は重要な制限です。

借入金額は、新築住宅ローンよりも少なくなります。

その理由は、中古住宅は築年数や経年劣化によって、建物の価値が減少しているためです。

中古住宅ローンの借入金額は、建物の評価額の8割程度までとなります。

そのため、建物の評価額が3000万円の住宅の場合、借入額の上限は2400万円程度となります。

返済期間は、新築住宅ローンよりも短くなります。

その理由は、中古住宅は築年数や経年劣化によって、建物の価値が減少しているため、住宅ローンの返済が滞った場合に、担保物件の売却による回収が難しくなる可能性があるからです。

≫≫ 初心者でも分かる住宅ローンの正しい選び方は?3種類の金利や審査について解説

中古住宅ローンの審査で見られるポイント

中古住宅のローン審査では、人物審査と物件審査があります。それぞれを詳しく解説していきます。

◉ 物件審査でのポイント

人物審査でのポイント

住宅ローンの審査では、返済能力を判断するために、人物審査が行われます。人物審査では、以下の4つのポイントがチェックされます。

・勤務先と勤続年数

・借入時年齢と完済時年齢

・個人信用情報

年収は、住宅ローンの返済に必要な資金力を判断する上で最も重要な指標です。

年収が高ければ高いほど、返済能力があると判断されます。

勤務先と勤続年数は、安定した収入を継続して得られるかどうかを判断する上で重要な指標です。

大企業や公務員など、安定した収入が見込める勤務先に勤務しており、勤続年数が長いほど、審査に有利になります。

借入時年齢と完済時年齢は、住宅ローンを完済するまでの期間を判断する上で重要な指標です。

借入時年齢が若く、完済時年齢が70歳前後であれば、住宅ローンを完済するまでの期間が長くなり、審査に有利になります。

個人信用情報は、過去のクレジットカードやローンの利用状況を記録した情報です。

延滞や債務整理などの記録があると、審査に不利になります。

物件審査でのポイント

住宅ローンの審査では、物件の担保価値を判断するために物件審査が行われます。物件審査では、以下の3つのポイントがチェックされます。

2. 物件の状態

3. 立地条件

物件の評価額は、住宅ローンの融資限度額を決める上で最も重要な指標です。

物件の評価額が高ければ高いほど、融資限度額も高くなります。

また、物件の状態は、住宅ローンの返済能力に影響を与える可能性があります。

物件に欠陥や問題があると、返済不能に陥るリスクが高まるためです。

状態に関しては以下のポイントをチェックしましょう。

・再建築可能かどうか

・借地権の有無

・修繕費の必要性

立地条件は、住宅ローンの返済能力に影響を与える可能性があります。立地条件が悪いと、賃貸収入が見込みにくくなり、返済が困難になる可能性があるためです。

≫≫ 年収400万でも住宅ローンは組める?借入可能額と返済シミュレーションを紹介

中古住宅ローンの借入限度額と注意点

住宅ローンを組む時は、3つの指標を見ていく必要があります。年収によって借入可能額、返済負担率、そして適正借入額は異なりますので次の章で解説します

◉ 住宅ローンを組む時の注意点

◉ 返済負担率を下げるなら中古購入+リノベーション

年収別の借入可能額と返済負担率

| 年収 | 借入可能額(6倍) | 返済負担率 | 適正限度額 |

|---|---|---|---|

| 年収400万円 | 2400万円 | 20% | 2000万円 |

| 年収500万円 | 3000万円 | 20% | 2500万円 |

| 年収600万円 | 3600万円 | 20% | 3000万円 |

| 年収700万円 | 4200万円 | 20% | 3600万円 |

| 年収800万円 | 4800万円 | 20% | 4000万円 |

| 年収900万円 | 5400万円 | 20% | 4500万円 |

| 年収1000万円 | 6000万円 | 20% | 5000万円 |

住宅ローンの借入可能額は、年収や物件の評価額などによって決まります。

一般的には、年収の5〜6倍程度が借入可能額の目安です。

借入可能額は、返済負担率によっても決まります。

返済負担率とは、年収に対する年間返済額の割合のことで、一般的には25〜30%が理想といわれていますが、ここでは20%をおすすめします。

その理由は、手元に残るお金が多いほど、生活費や子供にかかる教育費に充てることができためです。

また、老後への備えも蓄えることができます。

もちろん、25%から30%で限度額を算出して、ご自身の返済可能な金額で調整していくという方法も検討するとよいでしょう。

また、借入可能額がいくらであっても、必ずしもその限度額まで借りる必要はありません。

無理のない返済計画を立てるためには、適正限度額を把握することが重要です。

適正限度額は、手取り収入の20〜25%程度をおすすめします。

手取り収入とは、税金や社会保険料などを差し引いた収入のことで、生活費や教育費などの支出を考える際にも重要です。

住宅ローンを組む時の注意点

住宅ローンを組む際には、以下の3つに注意しながら進めましょう。

2. 頭金を用意する

3. 返済負担率が高くなる場合は、物件購入費用を下げる

住宅ローンの返済期間は、35年間が一般的です。

そのため、35年先までのライフプランをしっかりと考えておく必要があります。

例えば結婚や出産などのイベント、子供の教育費や老後資金、今後の収入の見通しなどです。

ライフプランを明確にすることで、無理のない返済計画を立てることができます。

また、頭金があることで借入を減らすことができます。

一般的に、頭金の割合が20%以上あれば、返済負担率は20%以下に抑えることができます。

なお、頭金を用意する際には、住宅ローン控除の適用を受けることを忘れないようにしましょう。

返済負担率が25%を超える場合は、住宅ローンの返済が苦しくなる可能性があります。

物件価格を下げることを検討したり、間取りや設備のこだわりを見直すなど、物件購入費用を下げることも考える必要も出てきます。

住宅ローンを組む際には、ライフプランや頭金、返済負担率などをしっかりと検討することが重要です。

返済負担率を下げるなら中古購入+リノベーション

住宅ローンの返済負担率を下げるためには、物件購入費用を下げることが有効です。その場合、中古購入+リノベーションという選択肢がおすすめです。

新築住宅を購入する場合、物件価格は高額になりやすいです。そのため、頭金を多く用意する必要があり、返済負担率も高くなる可能性があります。

一方、中古住宅は、新築住宅に比べて物件価格が安く、頭金の必要額も少なくなる可能性も。

中古住宅をリノベーションすることで、間取りや設備を自分好みに変更することができるため、新築住宅と遜色ない住まいを手に入れることができます。

≫≫ 住宅ローン借入れ限度額の基準を解説!年収での目安金額もご紹介!

リノベーションとセット購入で

お得に理想の住まいを

実現しませんか?

- 今なら中古購入+リノベで仲介手数料0円!

- 完全オーダーメイドで理想の住まいを実現!

- 今なら中古購入+リノベで仲介手数料0円!

- 完全オーダーメイドで理想の住まいを実現!

中古住宅における住宅ローンのまとめ

この記事では中古住宅のローンに関する情報を解説しました。

中古住宅ローンの審査は、新築住宅ローンよりも厳しい傾向があります。

その理由は、中古住宅は新築住宅よりも資産価値が低く、担保としての価値が劣るためです。

また、中古住宅の状態によっては、リフォームや修繕が必要になる可能性もあります。

そのため、金融機関は、返済能力だけでなく、物件の担保価値や状態なども慎重に審査します。

中古購入+リノベーションを検討する場合は、物件の状態やリノベーション費用などをしっかりと確認しておきましょう。

また、中古購入にかかる仲介手数料が無料で、ワンストップサービスを行っているリノデュースのようなサービスを利用することで、適正価格でマイホームを手に入れることができます。

リノデュースでは、中古住宅の購入からリノベーションまで、専門のアドバイザーがサポートします。

ご希望の条件や予算に合わせて、最適なプランをご提案いたしますので、ぜひリノデュースにお気軽にご相談ください。