「初心者には何から始めればいいのかわからない」

上記のようなお悩みはありませんか?

住宅ローンは、人生最大の買い物である家を購入する際に重要な役割を果たします。

適切に選ぶことで、長期的な家計の安定が可能です。そこで、この記事では、住宅ローン初心者の方へ向けて基本的な選び方や金利について解説します。

金利タイプや返済方法、審査基準の理解に役立つ情報満載ですので、ぜひ最後までお読みください。

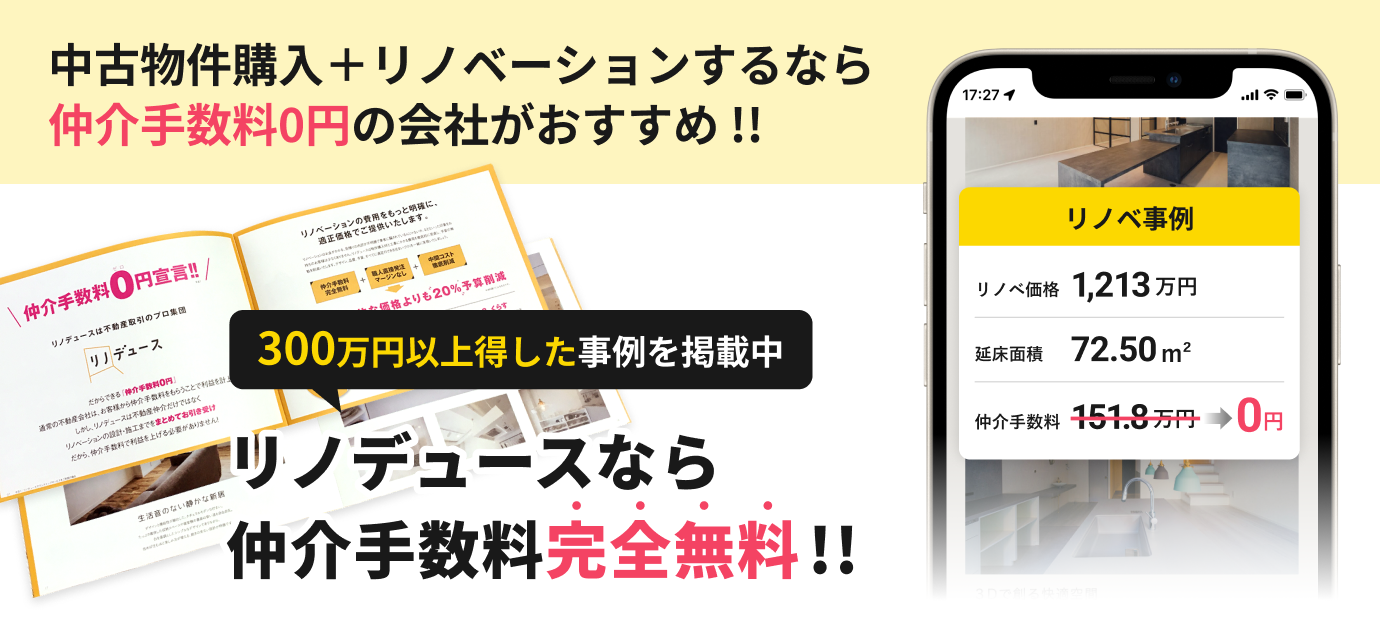

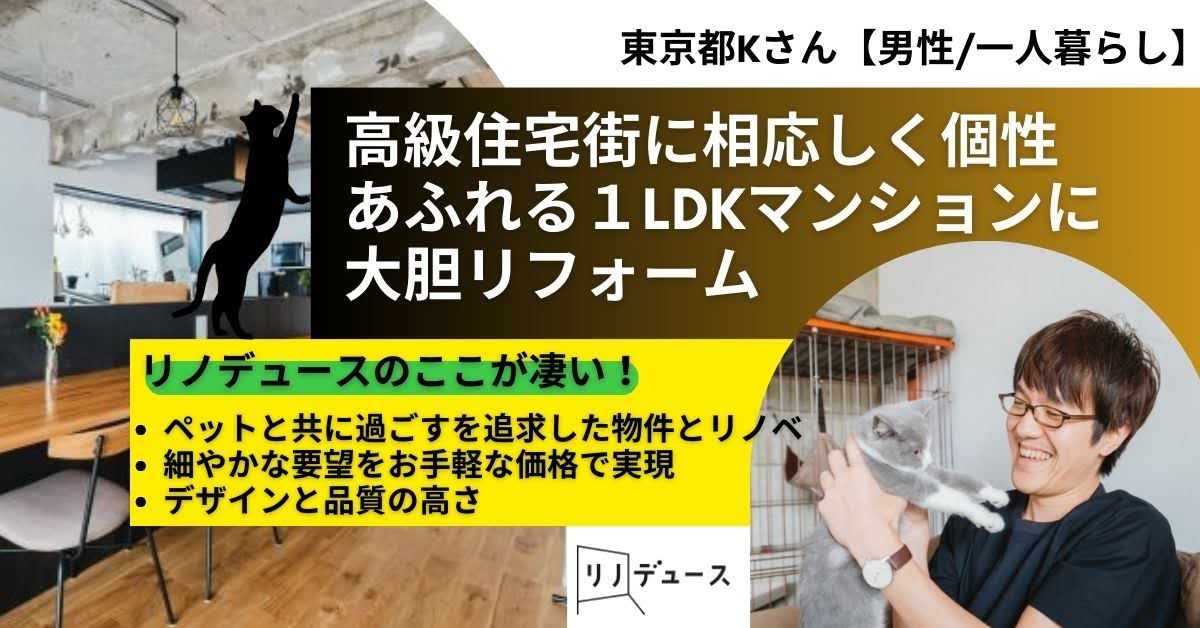

リノベーションとセット購入で

お得に理想の住まいを

実現しませんか?

- 今なら中古購入+リノベで仲介手数料0円!

- 完全オーダーメイドで理想の住まいを実現!

- 今なら中古購入+リノベで仲介手数料0円!

- 完全オーダーメイドで理想の住まいを実現!

住宅ローンは返済負担額を加味して選ぶ

マイホームの購入は多くの人にとって人生の大きな決断です。住宅ローンを組む際には、金利や返済期間だけでなく、返済負担額をしっかりと考慮することが重要です。

返済負担額とは、年間の返済額を手取り年収で割った割合を指します。

一般的には手取り年収の30〜35%が目安とされています。

返済負担額が高すぎると、生活費や将来の支出に余裕がなくなってしまう可能性があります。

また、ボーナス返済を組み込む場合も、ボーナスが減額や廃止になった場合に備えて、無理のない返済計画を立てましょう。

借入限度額=余裕を持って返せる額ではない

借入限度額は、多くの人が誤解しがちな住宅ローンの重要な概念です。

一見すると、金融機関が提示する借入限度額が「余裕を持って返済できる金額」と思われがちですが、実際はそうではありません。

この誤解を解くために、まず返済負担率について理解する必要があります。

返済負担率とは、年収に対する毎月の返済額の割合を示すもので、一般的に35%以下が望ましいとされています。

しかし、この基準は金融機関が融資可能かどうかを判断するためのものであり、必ずしも借り手の生活に余裕を持たせるものではないのです。

例えば、年収500万円の人が返済負担率35%で借り入れた場合、毎月の返済額は約14万5000円になります。

これは確かに金融機関の基準内ですが、その他の生活費や予期せぬ出費を考慮すると、決して余裕のある金額とは言えません。

実際に無理のない返済プランを立てるには、返済負担率を25%以下に抑えることが望ましいでしょう。

これにより、将来の金利上昇や収入の変動にも対応できる余裕が生まれます。

また、教育費や老後の資金など、長期的な家計設計も視野に入れることが重要です。

借入限度額はあくまで上限であり、実際の借入額はそれよりも低く設定するべきです。

自身の生活スタイルや将来の計画を踏まえ、真に無理のない返済プランを立てることが、長期にわたる住宅ローン返済を成功させる鍵となります。

≫≫ 住宅ローン借入れ限度額の基準を解説!年収での目安金額もご紹介!

住宅ローンの3つの種類

住宅ローンには3つの種類がありますが、一般的に住宅ローンの種類を知っている人は少ないでしょう。

ここでは住宅ローンにおける主な3つの種類をご紹介します。

◉ 公的ローン

◉ 公的+民間ローン

1. 民間ローン

民間ローンは住宅ローン市場において最も主要な選択肢です。

主な借入先は以下のとおりです。

■|信用金庫

■|保険会社

■|JA(農業協同組合)

■|クレジット会社

上記金融機関が住宅ローン市場の大部分を占めており、借り手にとっては選択の幅が広いことが大きな利点です。

民間ローンは審査基準や返済期間、金利タイプ(固定金利、変動金利、固定変動選択型など)においても多様性があります。

そのため借り手は自身の収入状況や将来計画に合わせて最適なローンを選択できます。

例えば、安定収入のある人は長期固定金利を、収入増加を見込む人は変動金利を選ぶなど、ライフプランに沿った選択が可能です。

また団体信用生命保険の付帯や、繰り上げ返済の柔軟性・金利優遇プログラムなど、借り手にとって有利な条件を提示する金融機関も多く存在します。

一方で、融資条件や金利は金融機関ごとに大きく異なるため、単純な金利の比較だけでなく、総返済額や諸費用、将来の金利変動リスクなども考慮に入れる必要があります。

2. 公的ローン

公的ローンの中でも、自治体独自の住宅融資制度があります。

融資額や金利、返済期間などの条件は自治体によって異なるため、まずはお住まいの自治体でどのような制度があるのかを確認しましょう。

確認するポイントは以下のとおりです。

■|収入状況

■|住民税滞納の有無

前提条件として融資を受けるためには、その自治体に一定期間以上居住または勤務していることが条件となります。

また、融資額の上限は、年収や世帯収入によって異なります。

さらに、過去に住民税を滞納している場合は、融資を受けられない場合があるので注意しましょう。

自治体によっては、金利に加えて諸費用の一部を補助してくれる制度もあります。

そのため、民間ローンと比較した場合、実質無利子に近い金利で住宅ローンを組める場合もあります。

また、公的ローンは、金利や条件だけでなく、自治体によって提供されるサポート内容も充実している場合があります。

住宅購入後のサポートや、ライフプランに合わせた相談サービスなどを提供している自治体もありますので、民間金融機関と比較して検討しましょう。

3. 公的+民間ローン【フラット35】

フラット35は、住宅金融支援機構と民間金融機関が提携して提供する、最長35年の全期間固定金利の住宅ローンです。

公的ローンと異なり、団体信用生命保険への加入が任意で、金利は民間ローンの中では比較的低めです。

日本国籍もしくは永住許可を受けている者で、申込時の年齢が70歳未満が対象です。

また、住宅に対して独自の基準を設けているためそこは確認が必要です。しかし全期間固定金利のため安心感があります。

フラット35は全期間固定金利で返済額が安定し、将来の金利変動リスクを避けたい方にとって非常に魅力的な住宅ローンです。

団信への加入が任意であり、年齢や国籍に関する条件を満たすことで、多くの方が感謝しています。

住宅購入を検討している方は、フラット35の利用を検討してください。

金利タイプの3つの種類

住宅ローンには金利のタイプが3つあります。ここでは、各金利タイプの特徴を紹介します。

◉ 固定金利期間選択型

◉ 固定金利型(全期間)

1. 変動金利型

変動金利型住宅ローンは、市場金利の変動に応じて金利が変わるタイプのローンです。

最大の特徴は、2回(4月と10月)の金利見直しです。

これにより、市場金利の低下に伴い借入金利も下がり、返済負担が軽減されることが期待できます。

また、固定金利型とは異なり、当初の金利においても、多くの借入者にとって魅力的な点です。

一方で、金利上昇局面では、返済額の増加や返済期間の長期化が起こる可能性があります。

最悪の場合、借入期間が満了したときにローン残高が残り、一括返済が必要になる場合もあるので注意しましょう。

メリットとしては、変動金利は基本的に市場の大幅な金利変動がない限り低金利の場合が多いです。

そのため固定金利型とは異なり、返済の負担が軽い傾向にあります。

とはいえ、変動金利型を選択する際は、金利上昇リスクを理解したうえで選択しましょう。

2. 期間選択固体金利方

固定金利期間選択型住宅ローンは、一定期間の金利を固定できる柔軟性と安定性を確保した選択肢です。

借入者が選択した一定期間(例えば2年、3年、5年、10年など)の金利が固定されるです。

この仕組みにより、選択した期間内は金利変動のリスクを回避でき、安定した返済計画を立てることができます。

また定期的な金利の見直しができるのもメリットです。

一方で、固定期間が長くなるほど金利は総合的に高くなります。

長期の固定期間を選択する場合は、将来の金利上昇のリスクも視野に入れましょう。

また、市場金利が下落傾向にある場合、固定期間中に恩恵を受けられないため、結果として返済額が増える可能性もあります。

3. 全期間固定金利型

固定金利型(全期間)は、住宅ローン返済期間中ずっと金利が固定されるため、毎月の返済額が一定となり、家計のやりくりがしやすいというメリットがあります。

フラット35は固定金利の代表的な商品です。最長35年の長期固定金利で、金利上昇リスクを抑えながら住宅ローンを組むことができます。

固定金利のメリットは、金利上昇による返済額の増加リスクがありません。

また金利が固定されるため、毎月の返済額が一定となり、家計のやりくりがしやすいというメリットがあります。

希望があればボーナス返済などの繰り上げ返済も可能です。

一方で、変動金利型と比較して金利が一般的に高くなります。

そのため、総返済額が多くなるデメリットも理解しておきましょう。

住宅ローンを選ぶ際には、金利タイプだけでなく、返済方法や手数料なども比較検討し、自分に合ったものを選ぶことが重要です。

住宅ローンを選ぶ5つのポイント

ここでは住宅ローンを選ぶためのポイントを5つ紹介します。

◉ 団体信用生命保険

◉ 返済方法

◉ 審査方法

◉ 対面窓口があるか

1. 金利

住宅ローンを選ぶ際に、金利は最も重要な要素の一つです。

しかし、一口に金利と言っても、固定金利と変動金利の2種類があり、さらに各金融機関によって金利水準や優遇金利制度が異なります。

そのため、複数の金融機関の金利を比較し、最も低い金利で借りられる金融機関を選ぶことが重要です。

多くの金融機関では、一定の条件を満たす場合に金利を優遇する制度を用意しています。

例えば、初めて住宅ローンを借りる人や、ボーナス併用返済をする人向けの優遇金利制度などがあります。

その他、条件などを総合的に比較検討しましょう。時間をかけてしっかりと比較し、自分に合った住宅ローンを選ぶのがポイントです。

2. 団体信用生命保険

団体信用生命保険とは、住宅ローン契約者が亡くなった場合に、保険金でローン残高を弁済する保険です。

加入することで、残された家族が住宅ローン返済の負担から守られます。

一方で、死亡のみを保障するものであるため。病気やケガにより働けなくなるリスクには備えられません。

また、保険金はローン残高のみが支払われます。その他の費用は、別途用意する必要がありますので注意しましょう。

3. 返済方法

返済方法には「元利均等返済」と「元金均等返済」の2種類があり、それぞれにメリットとデメリットがあります。

「元利均等返済」とは、毎月の返済額が一定となる返済を必要とします。

返済額が一定であるため、家計管理が容易で、将来の支出計画も立てやすいというメリットがあります。

しかし、総返済額は「元金均等返済」と比較して多くなる傾向があります。

これは、返済当初はそれほど割合が高くなく、元金の回収が遅いためです。「元金均等返済」は、毎月の返済額のうち元金部分が一定となる返済を含みます。

返済が進んでいる途中で限度額に達し、毎月の返済額も徐々に減額します。

一方で、返済開始当初の返済額が高くなるため、初期の負担が大きくなっている点には注意が必要です。

返済方法はそれぞれ特徴があるため、自身のライフプランや収入状況に合った方法を選ぶようにしてください。

≫≫【住宅ローン繰り上げ返済】タイミングやメリット・手数料を解説

4. 審査方法

審査方法は、基本的に書類審査が中心ですが、メガバンクや銀行では窓口での対面相談が可能で、審査が通りやすいところもあります。

基本的な審査方法は、事前審査と本審査の二段階に分かれます。

事前審査では、本人確認書類や収入証明書などの基本的な書類を受け取り、借入希望額や返済能力が審査されます。

事前審査を通過すると本審査に移行し、さらに詳細な書類提出が求められます。

具体的には、運転免許証や健康保険・源泉徴収・住民票登録証明書などが求められます。

メガバンクや地方銀行では、窓口での対面相談が可能です。

担当者と直接できることで、書類の不備や記入漏れをその場で確認・修正することができます。

一方でネット銀行では、全ての手続きがオンラインで行われます。

書類の提出や審査が迅速に進みますが、書類の不備や記入漏れが発生すると審査が遅れる場合があります。

5. 対面窓口があるか

住宅ローンの仕組みや詳細な契約内容を直接相談したい人にとって、対面窓口のある金融機関を選ぶことが賢明です。

対面相談では、複数のシミュレーションを行いながら、最適な借入プランを検討することができます。

また金融機関の担当者と直接コミュニケーションを取ることで、個別の事情や要望を詳細に伝えることができます。

特に転職回数が多い方や個人事業主の方など、標準的な審査基準に当てはまりにくい場合に有利に働く可能性があります。

住宅ローン審査の4つの手順

実際に住宅ローンの申請を行う場合、どのような順序で進めるのかは知りたいポイントです。

ここでは住宅ローンの審査までの4つの手順を紹介します。

◉ 審査に申し込む

◉ 契約

◉ 融資の実行

1. 情報収集をする

まずは情報収集がポイントです。インターネット検索やセミナーへの参加、金融機関への直接相談を通じて、必要な情報を集めましょう。

例えば、ある金融機関の相談会に参加した場合、融資の審査手順や必要書類、返済計画の立て方など、具体的な情報を利用し、また、個別相談では、収入や支出の詳細を判断し、最適なローン商品を見つける手助けをしてもらえます。

事前の情報収集は、住宅ローンの審査を成功させるための重要なポイントです。

インターネット検索やセミナーへの参加、金融機関への直接相談を通じて、必要な情報をしっかりと集め、自分に最適なローン商品を選びましょう。

≫≫ 東京都で開催中のリノベーション相談会イベント!会社の選び方も解説

2. 審査に申し込む

次に審査に申込みます。住宅ローンの審査には仮審査と本審査の二段階での承認が必要です。

仮審査は1週間から1週間程度、本審査は1〜3週間程度かかるため、余裕を持って手続きを進めてください。

仮審査では、申込者の基本的な情報や収入状況、借入希望額などを確認して、金融機関が初歩的な審査を行います。

現時点では、自己申告が中心となり、必要書類も比較的少ないため、審査結果は通常3〜4日程度で通知されます。

オンラインで申請した場合、結果通知もネット上で行われます。ネット通知の場合は通常よりも結果がでるのが早い傾向です。

次に本審査を受けます。本審査では、仮審査で提出した情報に加え、詳細な書類の提出が求められます。

例えば、源泉徴収票や課税証明書、住民票、売買契約書などです。

本審査では、申込者の返済能力や物件の評価がより厳密に審査を受け、1〜3週間程度の期間を提供します。

3. 契約

契約手続きでは、金銭消費貸借契約、抵当権設定契約、保証委託契約の3つの重要な契約を締結します。

契約の中心となるのが金銭消費貸借契約です。この契約書には、借入金額、金利、返済期間、返済方法など、ローンの基本的な条件が詳しく記載されています。

次に重要なのが抵当権設定契約です。この契約により、購入する不動産の抵当権が自動的に適用されます。

万が一、返済が滞った場合、担保物件を利用できる権利を共有するものです。

最後に、保証委託契約は、保証会社が借主の返済を保証するものを定めます。

これにより、借主の返済能力に不安がある場合でも、金融機関はより安心してローンを提供できます。

4. 融資の実行

融資の実行とは、住宅ローンの契約に基づいて借入金を借主の口座に入金することです。

この日は通常、物件の引き渡し日と同じように扱われます。融資実行後の返済開始時期については、通常翌月か翌々月からとなります。

契約の不備などによって融資実行が遅れ、物件の引き渡しも遅れる可能性があります。

これは売主にとっても主にとっても大きな利益となるため、事前に必要な書類を把握し不備のないよう準備することが極めて大切です。

≫≫ 中古住宅ローンの審査は厳しい?見られるポイントと借入可能額を解説

住宅ローンの選び方のまとめ

この記事では、初心者向けに住宅ローンの選び方など基本的なことについて解説しました。

住宅ローンの選び方は返済負担を考慮しつつ、民間や公的ローン・フラット35の3種類から選択します。

金利タイプは変動・期間選択固定・全期間固定型があり、自身の状況に合わせて選択しましょう。

また住宅ローン選びに不安を感じる方には、リノデュースの勉強会動画がおすすめです。

リノデュースは仲介手数料無料で、物件購入をより経済的にサポートします。

不動産のプロとして、最適な住宅ローンと物件選びをお手伝いします。